全球锂产业寡头格局态势正在加剧

2018-05-27

中国电源产业网

导语:一、电池行业已经成为锂资源最大消费领域锂具有极高的战略价值,被誉为“工业味精”、“新能源金属”和“推动世界前进的金属”。目前锂在工业中具有重要的用途,锂及其化合物广泛应用于电池、陶瓷、玻璃、润滑剂、制冷液、核工业和光电等行业。

一、电池行业已经成为锂资源最大消费领域

锂具有极高的战略价值,被誉为“工业味精”、“新能源金属”和“推动世界前进的金属”。目前锂在工业中具有重要的用途,锂及其化合物广泛应用于电池、陶瓷、玻璃、润滑剂、制冷液、核工业和光电等行业。

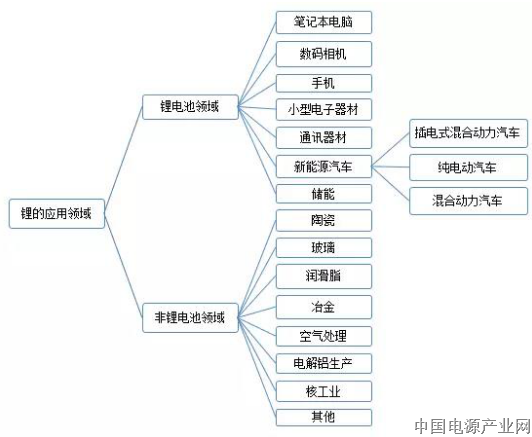

随着电动汽车、电脑、数码相机、手机、移动电动工具等电子产品的不断发展,电池行业已经成为锂最大的消费领域。根据锂的全球消费结构,可以将锂的应用领域划分为两大类,即锂电池领域和非锂电池领域。

图1 锂的应用领域划分

锂主要以碳酸锂的形式出售,其次交易较多的是氢氧化锂,这两种化合物通常用作生产可充电电池的电极材料。2016年,受锂电池市场驱动,世界锂化学品需求量达182000吨,同比增长约14%。

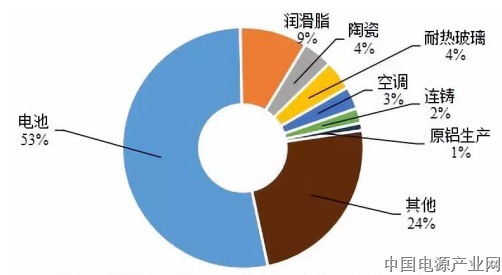

从消费结构上来看,电池占53%,润滑脂占9%,陶瓷釉料占4%,耐热玻璃占4%,空调占3%,连铸占2%,原铝生产占1%,其他为24%。从上述锂消费构成中可以看出,电池是锂的最大应用领域,其中电动汽车电池用锂约占锂总需求的20%,较2015年的12%提高了8个百分点。

图2 全球锂消费结构产业分布

二、锂资源分布集中引发企业对锂矿资源控制权的争夺

从全球来讲,锂资源整体来说比较丰富,探明资源量约为4700万吨,主要分布在阿根廷、玻利维亚、智利、中国和美国,五国占全球总量的84%。

图3 2016年全球锂探明资源量分布 单位:万吨

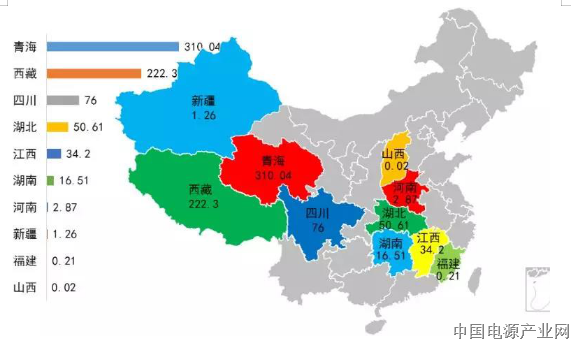

而我国锂资源主要分布在青海、西藏、新疆、四川、江西、湖南等省区,其中青海和西藏两地盐湖锂资源储量占全国锂资源总储量的75%左右,资源相对集中。

从矿床类型看,我国的锂资源主要为矿物型和盐湖型,其中盐湖锂资源约占全国总储量的80%,矿石锂资源约占20%。盐湖卤水型主要分布在青海和西藏,该矿床主要产出卤水锂,有碳酸盐型、硫酸盐型和卤化物型3种,目前主要开发的盐湖卤水为硫酸盐型和碳酸盐型。

图4 全国各省锂资源储量分布

从全球储量分布上来看,目前全球锂资源分布呈现高度集中的特点,智利锂储量占全球比重的51.83%,中国占比为22.12%,阿根廷占比为13.82%,澳大利亚占比为11.06%,上述四个国家锂探明储量之和占全球总探明储量的99%,基本上垄断了全球锂资源。全球锂资源的高度集中是很难改变的客观现实,这种分布特点直接引发了企业对锂矿资源控制权日益激烈的争夺,另一方面也导致了锂生产与供应的高度集中,碳酸锂等产品价格容易被巨头企业控制和操纵,从而扭曲市场调节机制,造成资源流动失衡,不利于产业链下游企业的健康发展。

因此,锂供应安全已成为美国和亚洲技术公司的当务之急,技术公司和勘探公司之间通过联盟和合资的形式加强合作,以确保为电池供应商和汽车制造商提供可靠的、多元化的锂产品供应。目前,卤水提锂主要集中在阿根廷、玻利维亚、智利、中国和美国,锂辉石采矿业务则集中在澳大利亚、加拿大、中国和芬兰。全球还在继续加强锂矿资源的勘探与开发,以确保全球锂的消费需求与供给。

三、供需趋紧推动锂价上涨

目前,碳酸锂市场整体供需趋紧,碳酸锂及氢氧化锂价格自2015年9月开始出现快速上涨,到2016年5月价格上涨超过3倍;到2017年5月,电池级碳酸锂最高报价达到13.5-13.8万元/吨,较年初的13万元/吨持续上涨。

图5 2015年9月-2017年5月碳酸锂价格走势图

造成碳酸锂价格上涨的主要原因是:

一方面,下游需求逐步释放。正值4-5月份,都是锂电的传统旺季,2017年市场虽未预期那样热,但与1-3月份相比,无论是磷酸铁锂、三元材料开工率都已有所提升,而2017年以来三元材料新上的产能也在逐步释放中,而钴酸锂对碳酸锂的需求量总体相对稳定,因此后期碳酸锂资源紧张的情况还将持续。

另一方面,碳酸锂产量总体稳定,产能释放空间有限。盐湖卤碳酸锂产能在4月份尚未释放出来。锂资源虽然丰富,但由于国内盐湖资源地处高海拔,环境恶劣,工业基础较差;除西藏盐湖外,其他盐湖镁锂比高,分离难度大,且由于盐湖成分差异,提锂技术通用性差。目前盐湖提锂产能约有5万吨/年,但产能利用率仅 35%左右。另外,SQM对中国的投放量也较预期的少,碳酸锂后期供应仍较为紧张。

市场经济条件下,锂资源的供需状况影响着锂矿价格的起伏涨落,下游的旺盛需求加之中国锂矿资源开发进程缓慢,以及锂矿巨头的垄断性操纵,锂资源价格频频上涨也就不足为奇。

四、中国锂资源市场产能利用率低 对外依存度高

目前,中国锂盐生产主要采取矿石提锂和盐湖卤水提锂两种生产方式,截至2016年底,中国锂盐产能折合碳酸锂约17万吨,其中卤水提锂产能约4.5万吨,其他均为矿石提锂产能。

产能利用率不高则与多方面因素有关,锂资源供应形势就是其中一个重要原因。2016年锂资源供应增加有限,考虑已有规划的其他新增产能投放计划(盐湖、矿山),合计新增产能约23万吨,但因锂资源供给特殊性,新增矿山建设周期普遍在3-5年以上,其新增盐湖开发周期更长,达5-7年,因此新增产能投产进度料将较为缓慢。

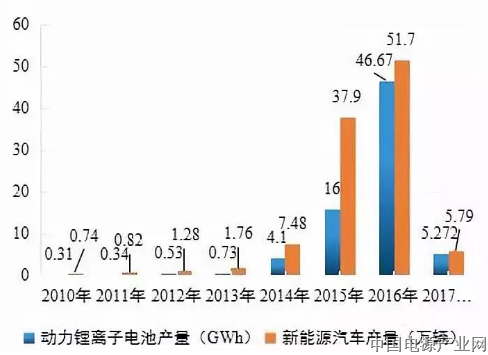

图6 2010-2017年一季度动力电池及新能源汽车产量统计

这也导致中国锂产品加工原料对外依存度高,长期依靠进口。2017年碳酸锂供需偏紧,供需缺口仍较大。

按照国家规划,2020年中国新能源汽车产量将达到200万辆,锂作为稀缺能源难以满足新能源汽车的供应,未来供需缺口将日益扩大。据电池中国网统计,2017年一季度国内电动汽车用锂离子电池需求总量为1.27GWh,其中约0.97GWh用于纯电动汽车,占总量的76%,而纯电动客车市场一季度的电池需求量为0.1GWh,占总量的8%。自2011年以来,由于新能源汽车的快速发展,动力电池需求量持续增加。

编辑:《电源工业》杂志

来源:研究咨询部

标签:

上一篇:昆明盘龙区打造楼宇“灯光秀”

相关信息

MORE >>-

重磅!首次!国家将新型储能纳入容量电价机制

2026年1月30日,国家发展改革委、国家能源局下发《关于完善发电侧容量电价机制的通知》。文件明确提及建立电网侧独立新型储能容量电价机制。

-

最后的“黄金窗口期”:为什么现在到5月1日是安装储能电池的最佳时间?

在不久之后的 2026 年5月1日之前,安装家用储能电池将迎来一个难得的“最佳时间窗”。抓住它,可能为你节省 数千澳元的补贴与未来支出。

-

光伏储能电站常用必备知识100问(下)

光伏储能电站常用必备知识100问(下),请关注。

-

光伏储能电站常用必备知识100问(中)

光伏储能电站常用必备知识100问(中),请关注。

-

光伏储能电站常用必备知识100问(上)

光伏储能电站常用必备知识100问(上)请关注。

-

什么是新型储能?

近年来,高可靠、高能效、长寿命的新型储能产品和技术供给能力不断提升。新型储能作为我国快速发展的新兴产业之一,正在能源绿色低碳转型中发挥着日益重要的作用。让我们先来了解什么是新型储能吧~

中国电源产业网网友交流群:2223934、7921477、9640496、11647415

中国电源产业网网友交流群:2223934、7921477、9640496、11647415